Now Reading: SBI Magnum Children’s Benefit Fund Direct Growth | Best Child Investment Plan 2026

-

01

SBI Magnum Children’s Benefit Fund Direct Growth | Best Child Investment Plan 2026

SBI Magnum Children’s Benefit Fund Direct Growth | Best Child Investment Plan 2026

SBI Magnum Children’s Benefit Fund Direct Growth: हर माता-पिता चाहते हैं कि उनके बच्चों की पढ़ाई, शादी और भविष्य की ज़रूरी ज़रूरतों के लिए पैसा सुरक्षित रहे और सही समय पर उपलब्ध हो। सिर्फ़ बचत खाता या बैंकिंग आज के समय में काफी नहीं है। अगर सही योजना और समय पर निवेश किया जाए तो लंबे समय में अच्छी पूंजी बनाई जा सकती है। इसी मकसद से SBI Magnum Children’s Benefit Fund – Investment Plan Direct Growth जैसे म्यूचुअल फंड आजकल काफ़ी लोकप्रिय हो रहे हैं।

इस ब्लॉग में हम विस्तार से जानेंगे: और आखिर में, कुछ अक्सर पूछे जाने वाले सवाल (FAQs)। , SBI Magnum Children’s Benefit Fund क्या है?, यह स्कीम कैसे काम करती है? इसके फायदे और नुकसान क्या हैं? यह किन निवेशकों के लिए उपयुक्त है? इसमें निवेश कैसे करें?

SBI Magnum Children’s Benefit Fund Direct Growth: यह योजना क्या है? (What is it?)

SBI Magnum Children’s Benefit Fund Direct Growth: बच्चों के भविष्य के लिए स्मार्ट निवेश विकल्प

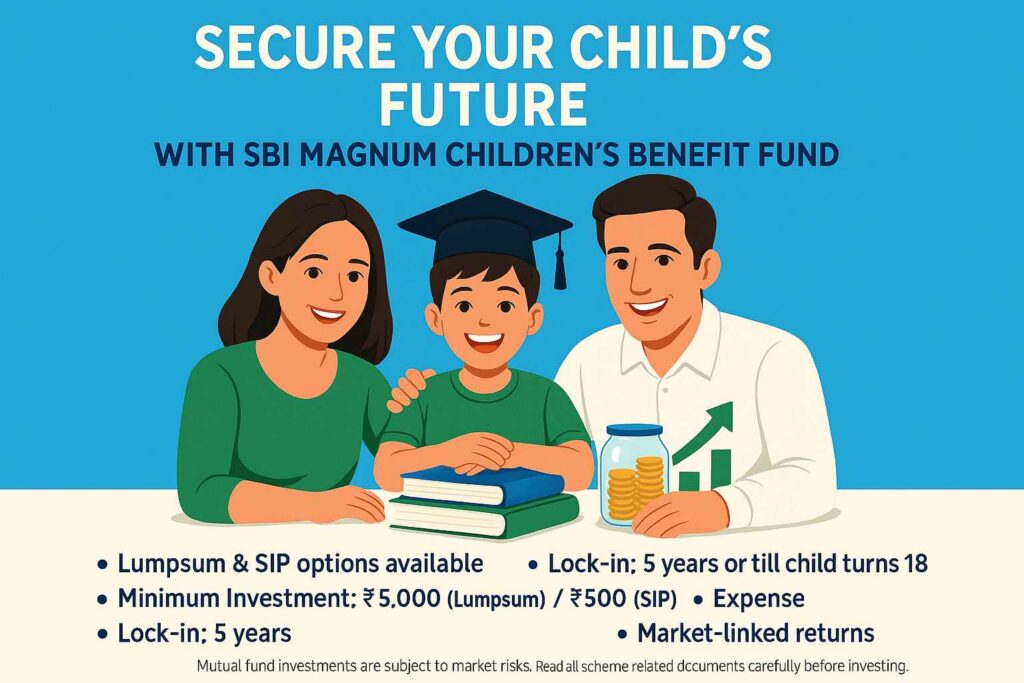

SBI Magnum Children’s Benefit Fund – Investment Plan (Direct Growth) एक इक्विटी और हाइब्रिड बेस्ड म्यूचुअल फंड है, जिसे खास तौर पर बच्चों की लंबी अवधि की ज़रूरतों जैसे उच्च शिक्षा, करियर प्लानिंग या शादी के लिए डिज़ाइन किया गया है।

इसका Direct Growth वर्ज़न निवेशकों के लिए फायदेमंद होता है क्योंकि इसमें किसी भी प्रकार का ब्रोकर या इंटरमीडियरी कमीशन नहीं लिया जाता। नतीजतन, निवेशकों को कम Expense Ratio का लाभ मिलता है और लंबे समय में रिटर्न बेहतर होने की संभावना रहती है।

👉 ध्यान रखें: किसी भी म्यूचुअल फंड की शर्तें और नियम समय-समय पर बदल सकते हैं। इसलिए निवेश करने से पहले हमेशा Scheme Information Document (SID) और Key Information Memorandum (KIM) ध्यान से पढ़ना ज़रूरी है।

SBI Magnum Children’s Benefit Fund Direct Growth: फंड का अवलोकन (12 सितंबर 2025 तक)

- वर्तमान NAV: ₹46.55

- AUM (एसेट अंडर मैनेजमेंट): ₹3,827.79 करोड़

- एक्सपेंस रेशियो: 0.89%

- फंड मैनेजर: आर. श्रीनिवासन और लोकेश मल्ल्या

SBI Magnum Children’s Benefit Fund Direct Growth: निवेश रणनीति और एसेट एलोकेशन

यह फंड मुख्य रूप से इक्विटी (शेयर मार्केट) में निवेश करता है, ताकि लंबी अवधि में अच्छे रिटर्न मिल सकें।

- इक्विटी: 84.04%

- कैश और इक्विवैलेंट्स: 13.13%

- REITs और InvITs: 2.59%

- ट्रेजरी बिल्स: 0.24%

टॉप होल्डिंग्स:

- TREPS – 13.32%

- Le Travenues Technology Ltd – 4.53%

- मुथूत फाइनेंस – 4.42%

- ReNew Energy Global – 4.09%

- स्टेट बैंक ऑफ इंडिया – 4.04%

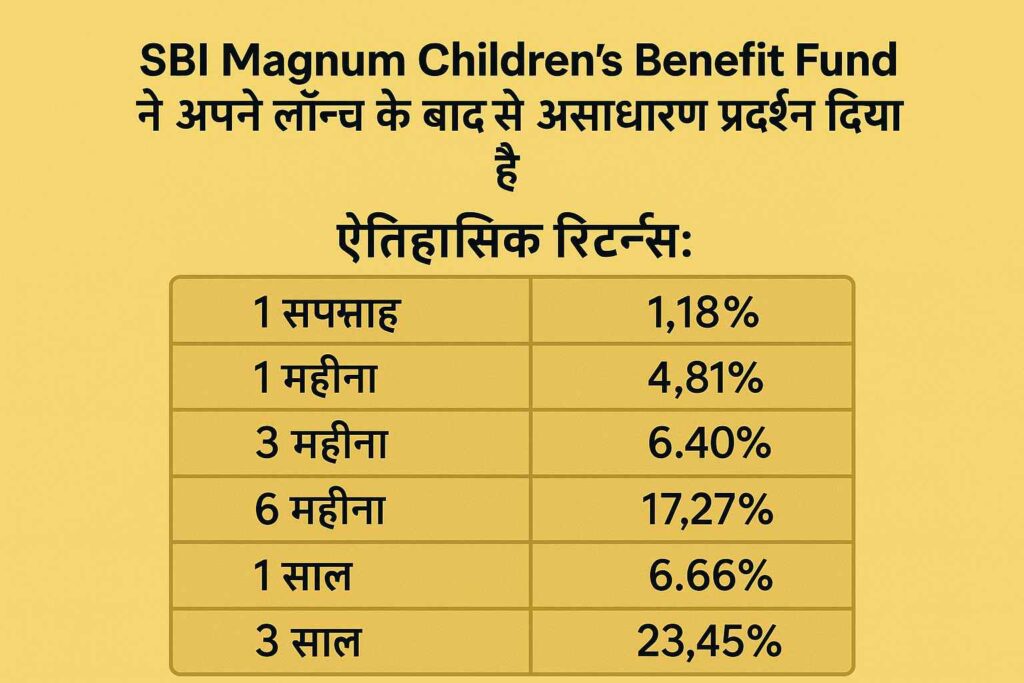

रिटर्न परफॉर्मेंस

SBI Magnum Children’s Fund ने लॉन्च से अब तक शानदार रिटर्न दिए हैं।

- 1 सप्ताह: 1.18%

- 1 महीना: 4.81%

- 3 महीने: 6.40%

- 6 महीने: 17.27%

- 1 साल: 6.66%

- 3 साल: 23.45%

- शुरुआत से: 36.41% (CAGR)

👉 यह फंड अपनी कैटेगरी में टॉप परफॉर्मर है।

SBI Magnum Children’s Benefit Fund Direct Growth: निवेश की शर्तें और नियम

- SIP निवेश: ₹1,000 प्रति महीना

- लम्प सम निवेश: ₹5,000

- लॉक-इन अवधि: 5 साल या बच्चे के 18 साल का होने तक (जो पहले हो)

- एग्जिट लोड: 3 साल से पहले निकालने पर 1%

- पात्रता: 3 महीने से 18 साल तक की आयु वाले बच्चे

SBI Magnum Children’s Benefit Fund Direct Growth : टैक्स नियम

- STCG (1 साल से पहले रिडेम्पशन): 20% टैक्स

- LTCG (1 साल बाद): ₹1.25 लाख तक टैक्स फ्री, उसके बाद 12.5% टैक्स

अन्य योजनाओं से तुलना

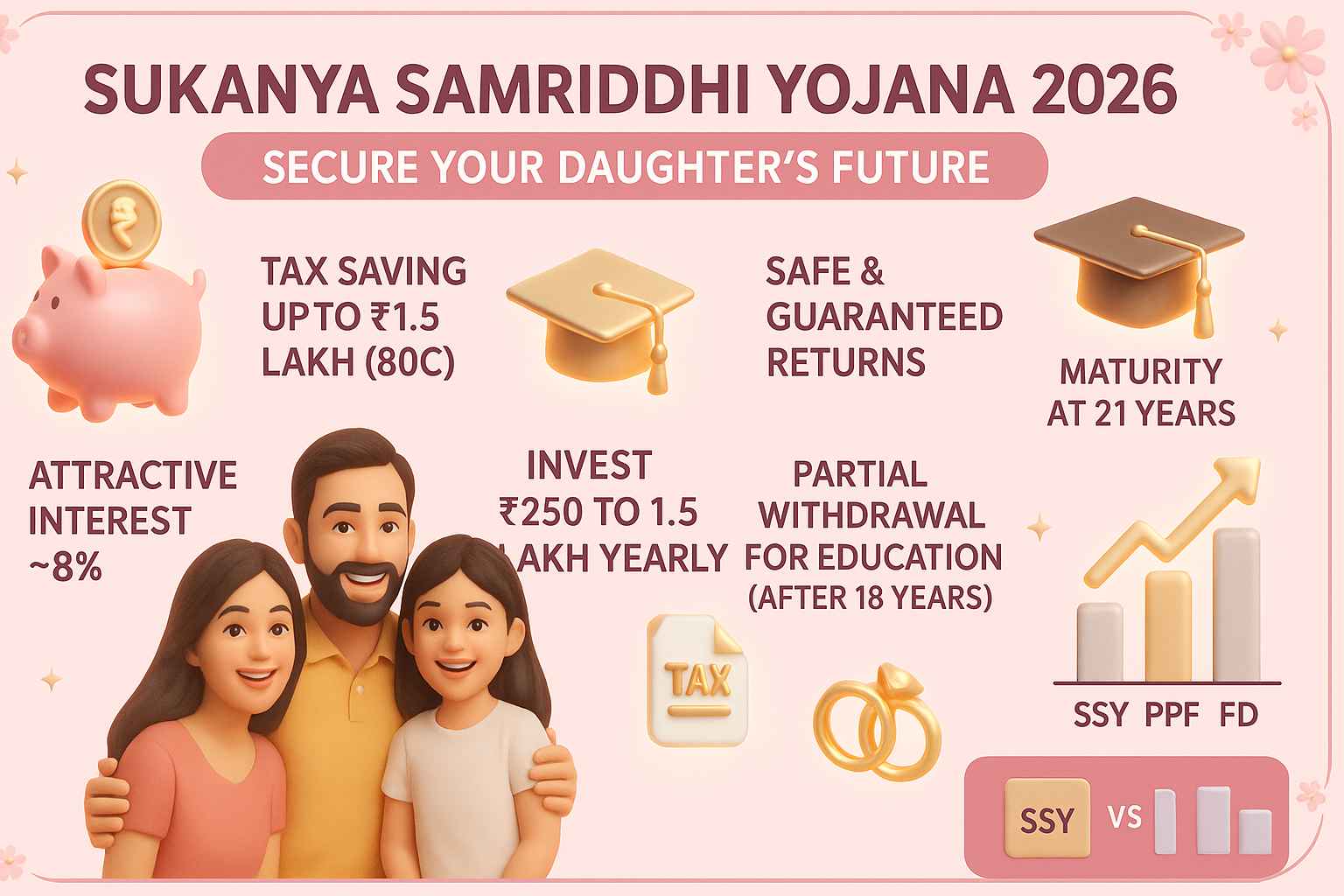

1. सुकन्या समृद्धि योजना (SSY) बनाम SBI Children’s Fund

| पैरामीटर | SBI Children’s Fund | सुकन्या समृद्धि योजना (SSY) |

|---|---|---|

| पात्रता | लड़का और लड़की दोनों | केवल बालिकाओं के लिए |

| आयु सीमा | 18 साल तक | 10 साल तक |

| रिटर्न | मार्केट लिंक्ड (ज्यादा संभावना) | फिक्स्ड 8.2% |

| जोखिम | मध्यम से उच्च | बिल्कुल सुरक्षित |

| लॉक-इन | 5 साल या 18 वर्ष की आयु | 21 साल |

| निवेश सीमा | कोई सीमा नहीं | अधिकतम ₹1.5 लाख/वर्ष |

2. पब्लिक प्रोविडेंट फंड (PPF) बनाम SBI Children’s Fund

| पैरामीटर | PPF | SBI Children’s Fund |

|---|---|---|

| ब्याज दर | 7.1% फिक्स्ड | मार्केट लिंक्ड |

| लॉक-इन | 15 साल | 5 साल या 18 वर्ष की आयु |

| जोखिम | सुरक्षित | मध्यम से उच्च |

| टैक्स बेनिफिट | धारा 80C तक ₹1.5 लाख | कैपिटल गेन्स टैक्स लागू |

फायदे और नुकसान

फायदे ✅

- अनुभवी फंड मैनेजमेंट – SBI के प्रोफेशनल मैनेजर्स द्वारा प्रबंधित

- लचीलापन – SIP और लम्प सम दोनों विकल्प

- उच्च रिटर्न की संभावना – मार्केट आधारित ग्रोथ

- डायवर्सिफिकेशन – इक्विटी और डेट दोनों में निवेश

- ऑटोमेटिक ट्रांसफर – बच्चे के 18 साल पर फंड उसके नाम हो जाता है

नुकसान ❌

- मार्केट रिस्क – रिटर्न गारंटीड नहीं

- एग्जिट लोड – जल्दी निकालने पर शुल्क

- कोई फिक्स्ड रिटर्न नहीं – PPF/SSY जैसे सुरक्षित विकल्पों की तुलना में जोखिम ज्यादा

निवेश की सिफारिश

यह फंड उन परिवारों के लिए आदर्श है जो:

- बच्चे की पढ़ाई या शादी के लिए लंबी अवधि का कॉर्पस बनाना चाहते हैं

- मार्केट रिस्क लेकर ज्यादा रिटर्न पाना चाहते हैं

- 10-15 साल का लॉन्ग-टर्म निवेश कर सकते हैं

- डायवर्सिफाइड पोर्टफोलियो बनाना चाहते हैं

संतुलित निवेश रणनीति

एक अच्छा पोर्टफोलियो बनाने के लिए आप इस तरह निवेश कर सकते हैं:

- 40% – SBI Children’s Fund (हाई रिटर्न के लिए)

- 30% – सुकन्या समृद्धि योजना (बेटियों के लिए स्थिर रिटर्न)

- 30% – PPF (गारंटीड रिटर्न और टैक्स बचत)

निवेश प्रक्रिया

आवश्यक दस्तावेज:

- बच्चे का जन्म प्रमाण पत्र

- बच्चे का आधार कार्ड

- अभिभावक का पैन और आधार कार्ड

- बैंक अकाउंट डिटेल्स

निवेश करने के तरीके:

- SBI की शाखा से

- YONO SBI ऐप के जरिए ऑनलाइन

- म्यूचुअल फंड प्लेटफॉर्म या ब्रोकिंग ऐप्स से

प्रमुख विशेषताएँ (Key Features)

अगर आप अपने बच्चे की शिक्षा या भविष्य की ज़रूरतों के लिए लंबे समय (10 साल या उससे अधिक) का निवेश करना चाहते हैं, तो SBI Magnum Children’s Benefit Fund – Direct Growth एक अच्छा विकल्प हो सकता है।

1. लंबी अवधि का लक्ष्य

यह स्कीम खास तौर पर बच्चों की शिक्षा, शादी या अन्य जीवन-जरूरतों को ध्यान में रखकर बनाई गई है। लंबे समय तक निवेश करने पर इसमें अच्छी ग्रोथ की संभावना रहती है।

2. Direct Plan – Growth Option

Direct Plan चुनने पर खर्च (expense ratio) कम हो जाता है और Growth Option में आपके मुनाफे को दोबारा निवेश किया जाता है। इससे आपका निवेश समय के साथ और ज्यादा बढ़ता है।

3. SBI Mutual Fund का भरोसा

यह स्कीम SBI Mutual Fund जैसी बड़ी और भरोसेमंद संस्था द्वारा चलाई जाती है। पारदर्शिता और भरोसे के कारण निवेशकों के बीच इसका अच्छा नाम है।

4. पोर्टफोलियो संरचना

इस फंड का निवेश ज्यादातर इक्विटी और इक्विटी-फोकस्ड सिक्योरिटीज में होता है। इसी वजह से इसमें लॉन्ग-टर्म ग्रोथ की अच्छी संभावना रहती है।

5. रिडेम्प्शन की सुविधा

कुछ चाइल्ड-फंड्स में विशेष माइलस्टोन (जैसे शिक्षा या शादी) के लिए रिडेम्प्शन का विकल्प दिया जाता है। हालांकि, यह हर स्कीम में अलग-अलग हो सकता है।

इस योजना के मुख्य फायदे

🔹 लंबी अवधि में बेहतर रिटर्न

यह फंड इक्विटी-फोकस्ड निवेश करता है, जिससे महंगाई (Inflation) को मात देने वाले रिटर्न मिलने की संभावना बढ़ जाती है।

🔹 कम खर्च (Direct Plan का फायदा)

डायरेक्ट प्लान में कोई डिस्ट्रीब्यूटर कमीशन नहीं लगता, जिससे Expense Ratio कम रहता है और आपके निवेश पर ज्यादा फायदा मिलता है।

🔹 SBI Mutual Fund का भरोसा

SBI जैसा भरोसेमंद फंड हाउस इस योजना को और सुरक्षित बनाता है। निवेशकों के लिए यह एक बड़ा पॉज़िटिव पॉइंट है।

🔹 SIP से अनुशासित निवेश

इस योजना में आप SIP (Systematic Investment Plan) के जरिए छोटी-छोटी रकम से भी निवेश शुरू कर सकते हैं और बड़े फाइनेंशियल गोल्स पूरे कर सकते हैं।

🔹 गोल-आधारित निवेश का फायदा

बच्चों की शिक्षा, शादी या किसी भी फिक्स्ड फाइनेंशियल गोल के लिए यह योजना बिल्कुल उपयुक्त है।

जोखिम और सीमाएँ (Risks & Limitations)

- बाजार जोखिम (Market Risk): इक्विटी-हैवी फंड में शॉर्ट-टर्म वोलैटिलिटी आ सकती है।

- नो-गारंटी: म्यूचुअल फंड गारंटीड रिटर्न नहीं देते — रिटर्न मार्केट पर निर्भर करते हैं।

- टैक्स नियम: लॉन्ग-टर्म कैपिटल गेन पर और शॉर्ट-टर्म पर विभिन्न टैक्स नियम लागू होते हैं — निवेश से पहले टैक्स कंसल्ट कर लें।

- लिक्विडिटी- जरूरत पर समस्या: यदि लक्ष्य लंबा है तो जल्दी निकासी पर लॉस हो सकता है।

- फंड-मैनेजर रिस्क: फंड के प्रदर्शन का बड़ा हिस्सा फंड-मैनेजर के फैसलों पर निर्भर करता है।

कौन निवेश करे? (Who should invest?)

- वे माता-पिता/अभिभावक जो 8–15+ साल के लंबी अवधि लक्ष्य के लिए पैसा बनाना चाहते हैं।

- वे निवेशक जो लगन के साथ SIP द्वारा सिस्टमेटिक तरीके से निवेश करना चाहते हैं।

- वे लोग जो जोखिम झेल सकते हैं और इन्फ्लेशन बीटिंग रिटर्न चाहते हैं।

- वे निवेशक जो डायरेक्ट प्लान के माध्यम से कम-लागत विकल्प चाहते हैं।

निवेश कैसे करें? Step by Step Investment Guide

निवेश कैसे करें? (Step by Step Guide)

1. निवेश का तरीका चुनें

- लंपसम (Lumpsum): एक बार में बड़ी राशि निवेश करें।

- एसआईपी (SIP – Systematic Investment Plan): हर महीने या तिमाही तय रकम जमा करें।

2. निवेश का माध्यम चुनें

- ऑनलाइन:

- SBI Mutual Fund की आधिकारिक वेबसाइट

- एंजेल वन (Angel One)

- आईसीआईसीआई डायरेक्ट (ICICI Direct)

- ऑफ़लाइन:

- नज़दीकी SBI Mutual Fund शाखा

- किसी रजिस्टर्ड डिस्ट्रीब्यूटर के माध्यम से

3. KYC प्रक्रिया पूरी करें (अनिवार्य)

जरूरी दस्तावेज़:

- पैन कार्ड

- आधार कार्ड

- पता प्रमाण (आधार/पासपोर्ट आदि)

- बच्चे की आयु का प्रमाण (जन्म प्रमाणपत्र/पासपोर्ट)

- अभिभावक का संबंध प्रमाण (जन्म प्रमाणपत्र/पासपोर्ट)

4. नाबालिग खाता खोलें

- खाता बच्चे के नाम पर खुलेगा।

- 18 साल तक माता-पिता/अभिभावक संरक्षक (Custodian) रहेंगे।

5. निवेश शुरू करें

- न्यूनतम निवेश: ₹5,000 (लंपसम) या ₹500 (SIP)

- भुगतान विकल्प: UPI, नेट बैंकिंग या चेक

6. निवेश पर नज़र रखें

- फंड का प्रदर्शन नियमित रूप से देखें।

- SBI MF पोर्टल, Angel One या ICICI Direct पर ट्रैकिंग आसान है।

निवेश से पहले ध्यान रखने योग्य बातें

रिटर्न: मार्केट पर आधारित हैं, गारंटी नहीं।भूलना नहीं है। साल में कम से कम एक बार अपने पोर्टफोलियो और फाइनेंशियल गोल्स की समीक्षा करें।

लॉक-इन अवधि: 5 साल या जब तक बच्चा बालिग न हो जाए (जो पहले हो)।

एग्ज़िट लोड: 3 साल से पहले पैसे निकालने पर शुल्क लगेगा।

खर्च अनुपात (Expense Ratio): वर्तमान में 0.85%।

SIP vs Lumpsum — किसमें क्या फायदा? (SIP vs Lumpsum)

- SIP: मार्केट की अस्थिरता को कम करता है; छोटे-मासिक योगदान से भी बड़ा corpus बनता है; अनुशासित निवेश।

- Lumpsum: यदि बाजार डाउन में है और आपको सही एंट्री मिलती है तो अच्छा रिटर्न — पर रिस्क भी अधिक।

सुझाव: बच्चों के लिए 10+ वर्ष का लक्ष्य हो तो SIP बेहतर और आसान विकल्प माना जाता है।

टैक्स ट्रीटमेंट (Tax Treatment) — सामान्य मार्गदर्शन

- इक्विटी-फंड (अगर यह इक्विटी-हेवी है): 12 महीने से ज़्यादा होल्ड पर LTCG ₹1 लाख तक tax-free (India के सामान्य नियमों के हिसाब से), उसके ऊपर 10% without indexation लागू हो सकता है (नियम समय के साथ बदल सकते हैं)।

- डिविडेंड: अगर डिविडेंड विकल्प लिया तो कर नियम लागू।

- Direct Plan का लाभ: लोअर expense ratio → नेट रिटर्न बेहतर।

नोट: टैक्स कानून समय-समय पर बदलते रहते हैं। निवेश निर्णय से पहले कर सलाहकार/CA से पुष्टि ज़रूर करें।

बच्चों के फ्यूचर के लिए सही निवेश विकल्प: PPF, SSY, ELSS या Children’s Benefit Fund?

जब बात बच्चों के भविष्य की होती है, तो सही निवेश चुनना बहुत ज़रूरी हो जाता है। आइए जानते हैं कि SBI Magnum Children’s Benefit Fund की तुलना बाकी बचत विकल्पों से कैसे की जा सकती है:

1. PPF (Public Provident Fund)

- गारंटीड रिटर्न और टैक्स-सेविंग का फायदा।

- रिस्क बहुत कम, लेकिन रिटर्न इक्विटी फंड जितना ऊँचा नहीं होता।

2. Sukanya Samriddhi Yojana (SSY)

- सिर्फ बेटियों के लिए खास स्कीम।

- गारंटीड रिटर्न + टैक्स बेनिफिट (Section 80C)।

- सबसे सुरक्षित विकल्पों में से एक।

3. ELSS (Equity Linked Savings Scheme)

- सिर्फ 3 साल का लॉक-इन।

- टैक्स-सेविंग (80C) + इक्विटी का फायदा।

- कम समय में भी अच्छे रिटर्न की संभावना।

4. Child-Specific Mutual Funds

- लंबी अवधि में अच्छे रिटर्न की संभावना।

- लेकिन रिस्क थोड़ा ज़्यादा होता है।

किसे चुनें?

- सेफ्टी चाहिए → PPF या Sukanya Samriddhi Yojana।

- इन्फ्लेशन-बीटिंग और लंबी अवधि का ग्रोथ → Children’s Benefit Fund या इक्विटी म्यूचुअल फंड।

- टैक्स-सेविंग चाहिए → ELSS बढ़िया ऑप्शन है।

👉 सही स्ट्रैटेजी यही है कि इन विकल्पों को मिलाकर (Mix) एक बैलेंस्ड पोर्टफोलियो बनाया जाए, ताकि सेफ्टी, टैक्स-सेविंग और हाई रिटर्न – तीनों का फायदा मिल सके।

निवेश रणनीति — उदाहरण (Simple strategy)

- लक्ष्य निर्धारित करें (उदा. 18 साल में ₹20 लाख)।

- वर्तमान उम्र और समय सीमा के आधार पर SIP अमाउंट कैलकुलेट करें (online SIP calculator से)।

- SIP शुरू करें + समय-समय पर (वर्ष में 1 बार) रिव्यू करें।

- नज़दीक लक्ष्य (2–3 साल बचा हो) तो धीरे-धीरे एलोकेशन सेशिफ्ट करें (equity → debt) — goal-based investing।

निरीक्षण सूचकांक (What to check before investing)

- Fund performance (3/5/10 साल): केवल पिछले 1 साल के प्रदर्शन पर भरोसा न करें।

- Expense ratio: डायरेक्ट प्लान चुनने पर खर्च कम होता है।

- Fund manager का track record और AMC का प्रदर्शन।

- Portfolio concentration: किसी एक सेक्टर या स्टॉक में अधिक एक्सपोजर न हो।

- AUM और लिक्विडिटी।

FAQs (अक्सर पूछे जाने वाले सवाल)

Q1 — क्या यह स्कीम गारंटीड है?

नहीं। म्यूचुअल फंड्स मार्केट-लिंक्ड होते हैं, इसलिए गारंटी संभव नहीं। पर लोंग-टर्म में अच्छी ग्रोथ की संभावना रहती है।

Q2 — Direct Growth का मतलब क्या है?

Direct Plan में डिस्ट्रीब्यूटर कमीशन नहीं होता (कम expense ratio)। Growth ऑप्शन में डिविडेंड नहीं लिया जाता — रिटर्न को फंड में री-इंवेस्ट किया जाता है।

Q3 — SIP कब शुरू करूँ और कितनी राशि डालूँ?

लक्ष्य (जैसे 15 साल में शिक्षा के लिए कितना चाहिए) तय कर के SIP अमाउंट कैल्कुलेट करें। सामान्यतः SIP की न्यूनतम राशि ₹500 से शुरू होती है (AMC अनुसार अलग हो सकती है)।

Q4 — क्या बच्चे के नाम पर खाता खुलवा सकता हूँ?

कुछ चाइल्ड-फंड विकल्पों में नॉमिनी/गार्डियन के रूप में निवेश किया जा सकता है — AMC की नीति देखें और KYC आवश्यकताएँ पूरी करें।

Q5 — अगर मुझे अचानक पैसे चाहिए तो?

म्यूचुअल फंड में रिडेम्पशन की सुविधा होती है पर बाजार स्थिति के हिसाब से रिडेम्प्शन पर नुकसान हो सकता है। लक्ष्य के करीब आते ही एसेट अलोकेशन सुरक्षित विकल्पों में शिफ्ट करें।

निष्कर्ष (Conclusion) — क्या यह आपके लिए सही है?

SBI Magnum Children’s Benefit Fund – Direct Growth Plan: क्या यह आपके लिए सही निवेश है?

अगर आप अपने बच्चे के भविष्य के लिए लंबे समय (10 साल या उससे ज्यादा) तक निवेश करना चाहते हैं, तो SBI Magnum Children’s Benefit Fund – Direct Growth Plan एक अच्छा विकल्प हो सकता है। यह फंड मार्केट-बेस्ड ग्रोथ देता है, यानी समय के साथ आपके पैसे बढ़ने की संभावना ज्यादा रहती है।

डायरेक्ट प्लान चुनने का फायदा यह है कि इसमें खर्च कम होता है, जिससे लॉन्ग-टर्म में आपके रिटर्न और भी बेहतर हो सकते हैं। लेकिन ध्यान रखें, हर निवेशक की रिस्क लेने की क्षमता और वित्तीय लक्ष्य अलग-अलग होते हैं।

इसलिए निवेश करने से पहले हमेशा फंड की SID/KIM डॉक्यूमेंटेशन जरूर पढ़ें और जरूरत हो तो किसी फाइनेंशियल एडवाइजर से सलाह जरूर लें।